2022年6月9日,中国核能行业协会发布第19期“CNEA国际天然铀价格预测指数(2022年6月)”。

一、短期-月度现货价格预测指数(月度更新)

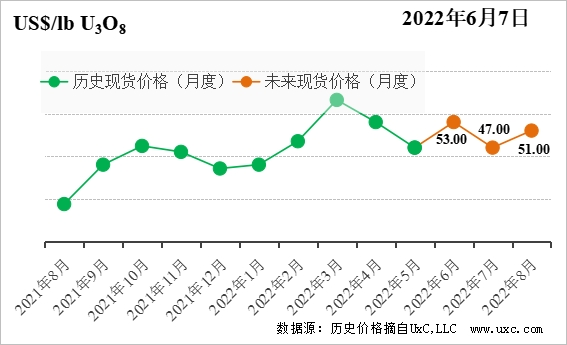

上期预测结论是:假设未来不发生其他重大突发事件,基于URC的ARIMA模型,预计未来3个月现货价格呈微跌态势,短期波动减弱,波动区间为45-60美元/磅,45美元支撑位主要考虑俄乌冲突结束,SPUT融资能力减弱;60美元阻力位主要考虑俄铀产品被制裁。

5月,俄乌冲突继续处于僵持阶段,欧美对俄罗斯的制裁与俄罗斯的反制裁仍在继续,但双方均没有采取更加激烈的举措,欧美方也暂时没有制裁俄罗斯天然铀相关产品的意愿。且受金融市场影响,本月SPUT基金活跃度明显下降,仅购买了10万磅天然铀(38.5tU)。故而5月的天然铀现货价格整体呈缓慢下降的趋势,由月初的53美元/磅下降至45.5美元/磅。月末SPUT融资有所增加,天然铀现货价格有些许回升,最终收于47美元/磅。

影响5月市场的重大事件包括:根据5月份美国联邦公开市场委员会货币政策会议,美联储将迅速加息甚至速度快于市场预期,全球股市对美联储加息力度期望增加,因此短期内规模资金离场,天然铀市场融资能力下降。欧盟出台“REPowerEU”能源转型计划,旨在快速减少欧盟对俄罗斯化石燃料的依赖,包括核材料和核燃料循环服务;美国也有部分议员支持未来限制从俄罗斯采购天然铀产品,拜登政府表示正在酝酿计划,故未来俄罗斯铀产品是否会被制裁仍无定数。

展望未来,影响后续3个月(2022.6-2022.8)现货价格的因素包括:

俄乌冲突——俄乌冲突已持续三个多月,尽管两国已磋商多轮,但局势仍不明朗。从目前战局发展情况分析,俄军虽具有较为明显的军事优势,而乌军采取坚守策略,因此战事大概率还将持续胶着。不过未来俄铀产品被制裁的概率越来越小,天然铀市场情绪不易被再次放大。

投资基金的采购活动——5月份,铀市场已消纳了美联储加息带来的影响,SPUT投资基金等金融机构融资规模减弱,在天然铀市场中采购频率下降,铀价已探底。相较5月,SPUT于6月可能重回市场,但受美联储缩表的影响,力度将不及以往。

新冠疫情——奥密克戎新变种持续蔓延,天然铀供应端风险持续存在。

综上,展望未来3个月,俄铀产品被制裁预期减弱,SPUT投资基金重回市场,总体上,价格有所提升。

假设未来不发生其他重大突发事件,基于URC的专家预测法,预计未来3个月现货价格呈小幅震荡,短期波动减弱,波动区间为45-53美元/磅,45美元支撑位主要考虑俄乌冲突结束,或SPUT融资能力减弱;53美元阻力位主要考虑美联储缩表对铀市场资金影响较小。

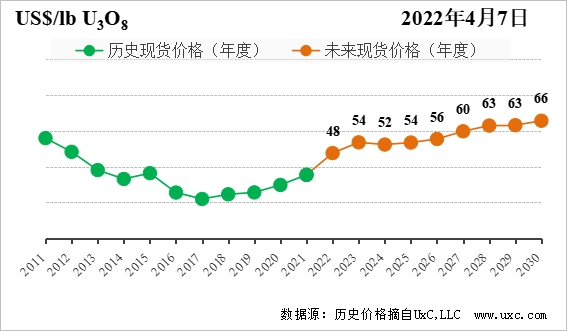

二、中长期-年度现货价格预测指数(季度更新)

一季度发生的影响国际天然铀市场的重大事件包括:

供应方面,哈萨克政局发生动荡,虽然短时间内平息且对哈原工生产未造成重大影响,但其地缘政治问题已引起市场关注;Cameco宣布重启McArthur River项目,预示着铀价下行空间减弱,矿山复产拉开序幕。

需求方面,俄乌两国爆发冲突,俄铀产品可能遭制裁的预期已引发铀价大幅攀升并高位震荡。无论制裁是否发生,长期来看,欧美去俄化将会成为必然,美国上到议员,建议立法授权能源部建立战略天然铀储备,下到核电业主转变风向,从非俄浓缩厂采购分离功/低浓铀;欧洲各国为摆脱对俄罗斯能源的依赖,开始考虑转向核电,法国、英国等诸多国家均表态将大力支持核电发展。

此外,以投资基金为主的金融资本驱动的“二次需求”方面,SPUT投资基金等依然对天然铀市场起到主导作用。但受美联储加息影响,未来融资规模或将有所缩减。预计未来2年内,可能仍会有20-30亿美元(规模约2-3万tU)进入市场,且预计短期内不会销售,过剩库存加速消化,未来几年的铀价将较快震荡上行。

俄乌冲突以及可能的俄铀产品制裁作为助力,或将极大推动在运矿山扩产及闲置产能提前入市,个别低成本新矿山也相继加入,这将对铀价涨幅形成制约。

基于URC自主研发的供需成本模型,与上期相比,整体上调了各年份的铀价。

官网手机端

官网手机端

微信公众号

微信公众号

核能云端

核能云端